La reciente mega licitación ha marcado un paso importante en la estrategia del gobierno para introducir la "competencia de monedas", según declaraciones de diversas autoridades. El objetivo es cambiar la deuda pública del Banco Central (pasivos remunerados) por deuda del Tesoro, pero aún faltan varios pasos para definir el nuevo régimen cambiario-monetario.

Un informe del Ieral de la Fundación Mediterránea, elaborado por los economistas Jorge Vasconcelos y Maximiliano Gutiérrez, sugiere que hay dos posibles escenarios, basados en experiencias de otros países.

Para simplificar, el análisis compara el caso de Perú en los años '90, que inició con un bimonetarismo de “flotación sucia” y luego se movió hacia una remonetización en soles, y el modelo de El Salvador desde principios de este siglo, que implementó una dolarización unilateral con paridad fija de 8,75 colones por dólar y un rol residual para la moneda local.

“El impacto sobre la economía real sería muy diferente entre ambos modelos: el ‘modelo peruano’ preservaría el uso de los instrumentos de política macroeconómica, mientras que el ‘modelo salvadoreño’ tendría la rigidez típica de la dolarización unilateral, sin un ‘prestamista de última instancia’”, señala el informe.

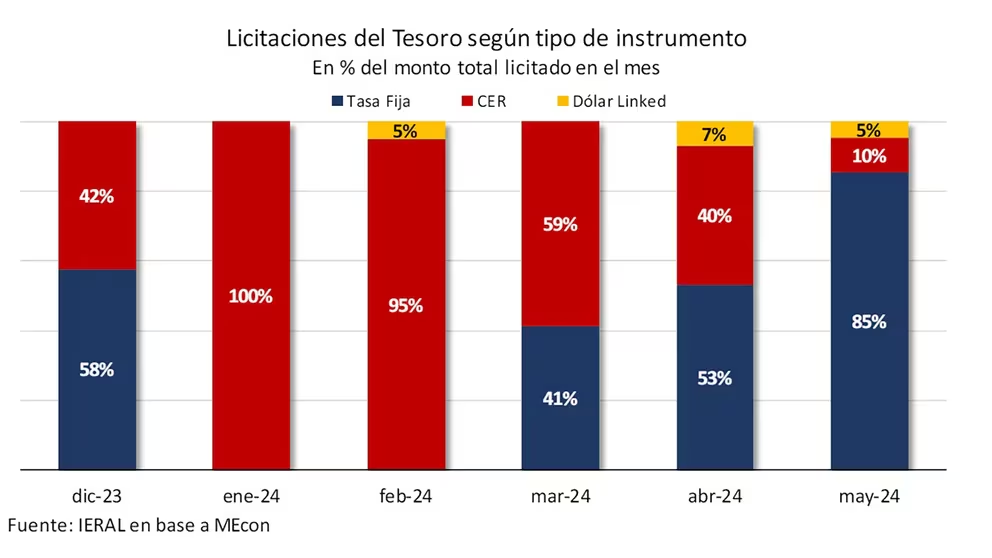

Los autores destacan que, con la mega licitación de la semana pasada, el Ministerio de Economía logró financiamiento por $11,7 billones, con un saldo neto positivo de $8,63 billones. El 85% de esta operación se concentró en Lecaps con plazos muy cortos, buscando que la tasa de estas Lecaps sea un sustituto de los Pases como instrumento monetario.

Después del canje del 16 de mayo, el stock de Pases se redujo un 35% a $21,9 billones, con el 22% en manos de entidades privadas. Aunque se han limitado las fuentes de emisión monetaria endógena, todavía existe el potencial de emisión derivado de los puts y de posibles intervenciones del Banco Central.

La Base Monetaria ha disminuido de 21.900 millones de dólares en noviembre de 2023 a 17.800 millones en mayo de 2024, mientras que los Pasivos Remunerados del BCRA se redujeron de 70.700 a 47.800 millones de dólares. Esto sugiere menos “combustible” para corridas cambiarias en comparación con el período previo al cambio de gobierno.

El informe también anticipa una desaceleración del IPC mensual en mayo, no por un recorte significativo en la inflación núcleo, sino por la suspensión de la actualización de tarifas. Se espera que el IPC de mayo se ubique en torno al 6% o incluso al 5,5%.

Según los autores, la reciente reacción del mercado no es sorprendente, ya que las expectativas se han vuelto más complejas. Una nueva brecha de tasas de interés ha aparecido entre las Lecaps, los Pases del BCRA y la remuneración de los plazos fijos.

A pesar del significativo volumen de la mega licitación, aún no se ha alcanzado el cambio de régimen monetario-cambiario propuesto por el gobierno. Las reservas del BCRA siguen siendo mínimas y la corrección de las distorsiones de precios relativos está en sus etapas iniciales. Aún queda por determinar si el modelo a seguir será el de Perú o el de El Salvador.

En mayo, el Banco Central acumuló un saldo positivo de USD 2,2 mil millones, con un incremento en las reservas brutas de USD 8,1 mil millones. Sin embargo, el nivel de reservas netas todavía presenta un déficit.

En resumen, aunque la mega licitación fue un avance significativo, el cambio de régimen monetario-cambiario anunciado por el gobierno aún está lejos de ser una realidad. Queda por ver si el país adoptará un enfoque similar al de Perú o al de El Salvador.

Fuente: infobae.com